あなたは、保険契約の時に決めた使用目的以外で事故が起きた場合、保険は適用されると思いますか?

これは実際に私の所へ事故相談として入ってきた事例です。相談者は普段、電車通勤でマイカーを利用するのは休日ぐらいでした。自動車保険の契約で「使用目的」は「日常・レジャー使用」でした。ここまでは何の問題もありません。

相談者が転勤を機にマイカー通勤になりました。相談者は通勤も「日常」だと思い、そのままの「日常・レジャー使用」でマイカー通勤をするようになりました。そんなある日、通勤中に事故を起こしてしまいました。保険会社に連絡をしたところ「契約者様の使用目的は日常・レジャー使用のため、通勤中の事故は補償されません」と言われてしまいました。

この相談者のように今まで休日以外にマイカーを利用する人が「使用目的」について深く理解しようと思う機会は少ないです。

しかし、実際に事故が起きた場合に「使用目的を理解していませんでした」と言っても、保険会社は補償しないかもしれません。使用目的を理解することはとても重要なことです。このページを読んで、ぜひ使用目的を理解してください。

自動車保険の使用目的とは何か?

「使用目的」と聞いても、良く解らない人もいるのではないでしょうか。まずは自動車保険における「使用目的」の定義、仕組みについて説明します。

使用目的の仕組みについて

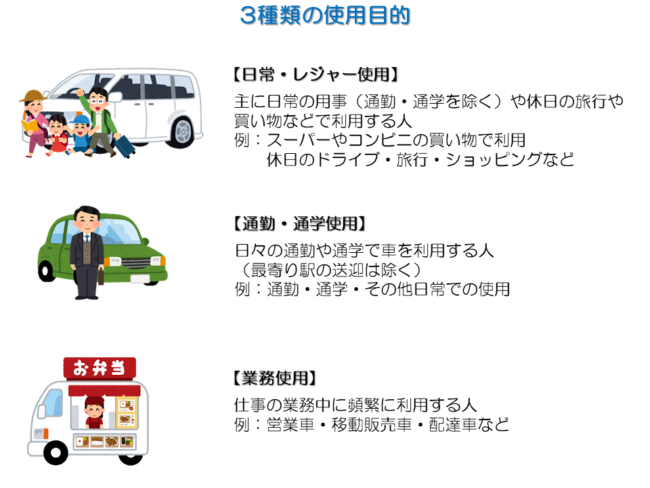

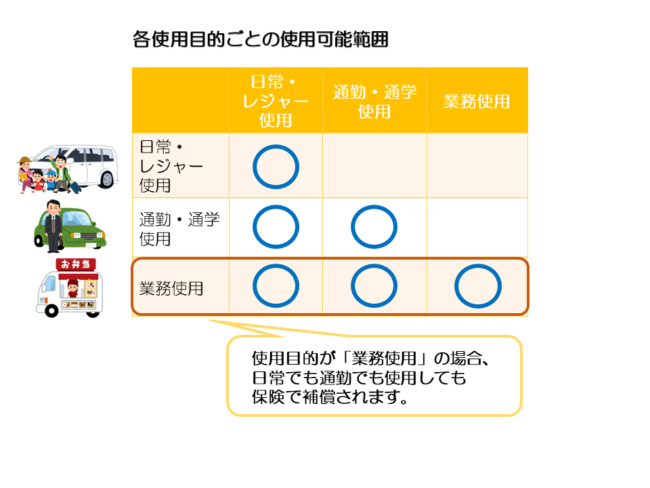

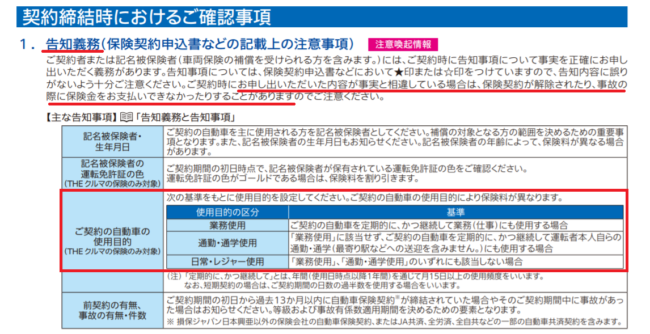

「使用目的」とは、契約者が自動車を普段どのような目的で運転するかを区別するための仕組みです。主な使用目的は、「日常・レジャー使用」「通勤・通学使用」「業務使用」の3つです。それぞれの使用目的の説明をまとめました。

このように、「日常・レジャー使用」が一番運転する機会が少ない人になります。反対に「業務使用」の人は自分の車を運転する機会が一番多い人です。仕事中でも休日のドライブ中でも事故の場合は保険で補償されます。

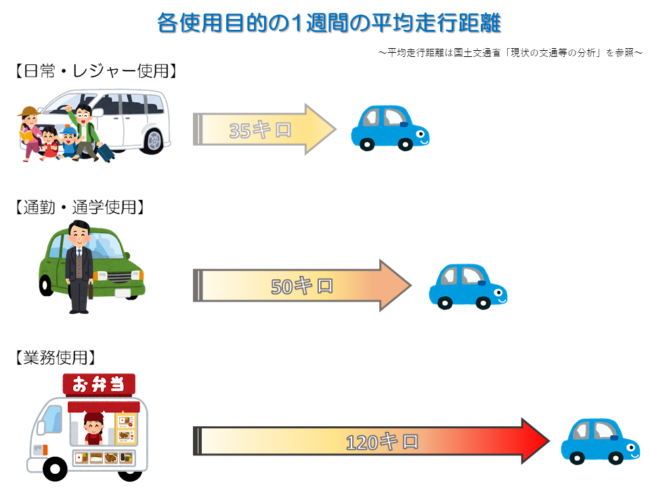

なぜ使用目的を細かく分けるかというと、使用目的ごとに事故率が変わるからです。当サイトの別記事で走行距離と事故率が比例すると記載しましたが、それと理屈は同じです。

自動車の運転を休日に利用する人と、通勤で利用する人では運転する頻度も距離も違います。

国土交通省の「現状の交通等の分析」という統計によると、「日常・レジャー使用」の人の走行距離は約35キロになります。 「通勤・通学使用」の人の一日の平均走行距離は約10キロです。それを一週間のうち5日間通勤と計算しますと、1週間の走行距離は約50キロになります。

業務で利用する人の走行距離は一日約14キロになります。通勤と含めますと一日24キロになります。業務使用の一週間の走行距離は約120キロになります。日常レジャー使用の一週間の走行距離は一週間で約35キロなので、業務使用と日常レジャー使用の一週間走行距離の差は85キロになります。これだけ使用目的の違いで、一週間の走行距離は変わります。

このように、使用目的と走行距離には因果関係があることが判ります。おのずと走行距離の多い使用目的の場合、事故率も上がるのです。

走行距離で保険料を変えるのと同様で、それぞれの目的ごとに異なる事故率に対して保険料の不公平感をなくすために使用目的を設けています。

使用目的ごとの保険料について

先述のように使用目的ごとに保険料は変わります。それでは実際に、使用目的ごとにどのぐらい保険料が変わるのでしょうか。ここでは使用目的ごとにどのぐらい保険料が変化していくのか見ていきます。

具体的な対象車両と補償内容は以下の設定になります。

【対象条件】

保険契約者(記名被保険者)

・37歳男性

・免許の色:ゴールド

・等級:16等級

※等級とはその人の事故状況によって保険料を決める、ランクのようなものです。最初は6等級から始まり、無事故であれば毎年1等級ずつあがり、最大20等級まであがります。

対象自動車:トヨタ・プリウス(型式:DAA-ZVW30)

初度登録:平成26年5月

【年齢条件】:35歳以上

【運転者限定】:本人・配偶者限定

〇補償内容

【対人賠償】:無制限

【対物賠償】:無制限

(対物全損時修理差額費用特約付き)

【人身傷害】:5000万円(乗車中のみ)

【車両保険】:一般条件

(自損事故まで補償するタイプ)

車両価格145万円 自己負担0円・2回目以降10万円

【その他特約】:弁護士費用特約(自動車事故のみ)

上記の条件を基に、それぞれの使用目的の保険料を下記にまとめました。

使用目的ごとの保険料比較

| 使用目的 | 日常・レジャー使用 | 通勤・通学使用 | 業務使用 |

| 保険料 | 84,520円 | 90,940円 | 98,120円 |

~代理店型損害保険会社にて見積もり~

日常・レジャー使用と業務使用では保険料の差額が13,600円になります。かなりの差額が発生します。

正しく決めなければならない使用目的

先ほどの図からもわかるように、使用目的ごとの保険料に差額が出ます。しかし、使用目的で保険料の差額があることを知らない人も多いです。

「そこまで徹底して使用目的を明確にしなければならないの?」「使用目的が変わっても保険会社に連絡する必要あるの?」と質問をされることもあります。しかし、使用目的は自分の運転する目的に合わせて正確に設定しなければなりません。その理由をこれから説明していきます。

使用目的の告知義務

自動車保険を契約するにあたり、保険会社は契約者に対して使用目的を告知義務としています。

~損保ジャパン日本興亜㈱重要事項説明書より一部抜粋~

なぜ契約者が保険会社に告知義務をするのかというと、告知義務の該当項目には保険料の変動が生じるためです。

例えば告知義務に「記名被保険者の生年月日の告知」があります。「記名被保険者」とは契約自動車を主に運転する人の事です。年齢条件について詳しく書いた記事がありますが、記名被保険者の年齢によって保険料は大きく変わります。

使用目的もこれとおなじです。保険料に反映される項目である以上、使用目的は正しく正確に告知する義務があるのです。

使用目的に対する告知義務違反

使用目的を告知するときに嘘をついた場合は、告知義務違反として補償されない可能性があります。先ほど記載した通り、告知義務の項目は保険料に反映されます。

記名被保険者の生年月日を例にすると解りやすくなります。例えば年齢条件で21歳以上の条件に当てはまる人が、高い保険料になるのを避けるため、記名被保険者の生年月日を35歳以上に設定できるように嘘の告知をしたとします。

その結果、保険料は安くなります。しかし、実際に事故が起きた時に記名被保険者の生年月日は保険会社にばれてしまいます。なぜなら、警察に届け出る事故証明で免許提出の義務があるからです。

保険会社は事故証明書を取り付けた結果、告知義務違反と判断し、保険は効かない(補償されない)ことになります。

このように、告知義務違反というのは保険の補償を受けられない可能性があります。

使用目的以外で運転中に事故を起こしてしまった場合

使用目的について契約者は正確に告知する義務があることは理解できたと思います。しかし、月に数回程度通勤で使う人は「通勤・通学使用」にしなければならないかというと、必ずしもそうではありません。

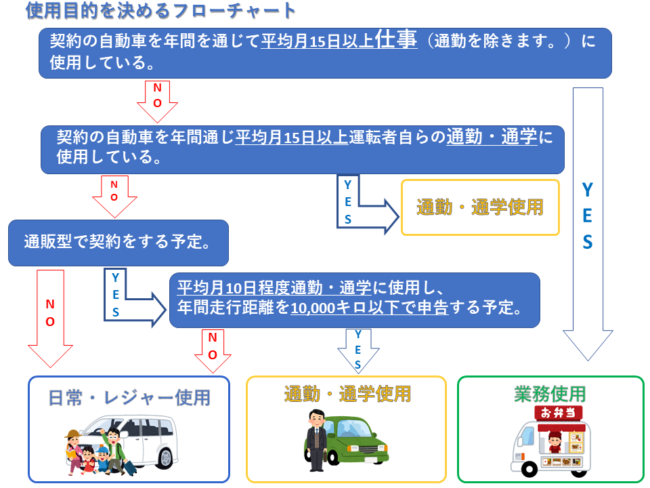

保険会社によっては使用目的の境目があいまいな場合があるからです。例えば、東京海上日動火災の使用目的ごとの目安がこちらになります。

業務使用:契約の自動車を年間を通じて平均月15日以上仕事(通勤を除きます。)に使用する場合

通勤・通学使用:契約の自動車を年間通じ平均15日以上運転者自らの通勤・通学に使用する場合

このように、日常・レジャー使用の契約者が月平均で14回程度の通勤使用や業務使用した場合でも補償されることがあります。使用目的以外の使用でも、上記の条件を満たせば補償される可能性があるのです。しかし、「使用目的外で事故をした場合でも本当に補償されるの?」という疑問が出てきます。

そこで、私の経験も踏まえながらどのような場合には目的以外の利用でも補償されるのか。反対に補償されないのか。説明いたします。

使用目的外の事故で保険が支払われる事例【代理店型】

東京海上日動、三井住友海上などの大手損害保険会社の自動車保険。いわゆる「代理店型」の使用目的外の事故については、補償される可能性が高いです。

代理店型の自動車保険は通販型自動車保険と異なり、「走行距離」の告知はありません。そのため、使用目的外で事故をした場合にどのぐらいの頻度で目的外の利用をしたか確認をされることはありますが、走行距離を調べるなどの細かい調査は入りません。

当社で実際にあった使用目的外の事故を例にします。当社の契約者が日常・レジャー使用目的であったにもかかわらず、職場の駐車場で事故を起こしたときがありました。

当然職場の駐車場の事故では日常・レジャー使用とは言えません。完全な通勤使用になります。保険会社から使用目的外の指摘を受けました。

しかし、普段は自転車通勤でその日はたまたま自動車通勤という話をしたところ、細かい調査は無しで保険使用を認められました。

この経験から、使用目的外でも初回の事故については比較的簡単に補償されると言えます。

使用目的以外の事故で保険が支払われる事例【通販型】

通販型の保険会社も日常レジャー使用と通勤使用の境目はあいまいです。上記の図と同じような規定の保険会社が多いです。

ただし、代理店型と異なるのは「走行距離」で保険料が変動する会社の場合です。

先ほどと同じ状況を踏まえて説明します。「日常・レジャー使用」の契約者が勤務先で事故をしてしまった場合、代理店型の会社は先述の通り通勤で使用する場合の頻度をヒアリングされたのみでした。しかし、走行距離で保険料が変わる通販型の会社では頻度以外に「走行距離」の調査やヒアリングを実施されるかもしれません。

「通勤使用は週1回程度です」と主張しても、調査により走行距離が契約当初に申告していた走行距離を超えていた場合、ほぼ毎日通勤で使用していると判断されます。この結果、保険の使用が認められない可能性もあります。

走行距離を申告する通販型保険会社の場合、使用目的については代理店型よりも慎重に選択する必要があります。

使用目的以外の事故で保険が支払われない事例【代理店型】

代理店型で保険金が支払われない事例もあります。私の経験としてあるのは、数回使用目的外の事故で保険金を支払った場合です。

これは少し特殊な例なので今回の内容に該当するか難しいですが、使用目的外により補償できないという判断だったので紹介します。

それは当社に予約なしで来店してきた人の話です。その人は自動車保険の新規契約を希望してきました。新規契約は今まで自動車保険に加入したことがないということです。しかし見た目は40代前半ぐらいの人なので、今まで自動車保険に未加入なのは怪しいと判断しました。そこで、とりあえず契約手続きをして、その人の過去の保険契約した履歴があるか保険会社に依頼しました。

その結果、保険会社よりこの人が別の保険会社で以前トラブルがあったことが発覚しました。以前の保険会社で使用目的外の複数使用で最終的に保険の使用を認めないことが判明しました。

恐らくその人は別の保険会社ならバレないだろうと当社に予約なしに来店し契約を希望したのだと思います。

具体的な規定は無いので何回というのは難しいですが、保険会社は一度目の目的外使用の際に使用目的の変更を促します。そのまま変更せずまた使用目的外で事故をした場合に、細かい調査が入るかもしれません。

そのため今後も目的外使用が続くようであれば、使用目的の変更をお勧めします。

使用目的以外の事故で保険が支払われない事例【通販型】

通販型の場合は代理店型よりも使用外目的で補償が支払われない可能性が高いです。代理店型よりも通販型の方が支払いに厳しい理由は、契約者からの保険料の安さで差別化を図っているからです。無駄な出費を抑えなければ保険料の安さを維持できないため、事故の保険金の支払いに厳しくなるのです。

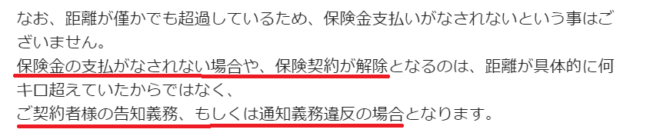

通販型の保険会社に使用目的外利用について確認したところ、明確な回答をもらうことはできませんでした。しかし、以前通販型保険会社に質問をした際に下記のような回答をもらったことがありました。

上記の内容で「告知義務違反、通知義務違反では保険金を支払わない」と記載されています。使用目的は「告知義務」で、使用目的の変更は「通知義務」になります。これに違反すると「補償されない。契約解除される場合がある」と回答がきました。

通販型の使用目的外の事故は初回から補償されない場合や徹底した調査をされるかもしれません。日常レジャー使用で通勤に使用する回数が、一ヶ月に12から14回程度の人は念のため通勤使用にする方が良いかもしれません。

使用目的を迷った時にどちらにするかを選ぶ方法

今までの内容から見て使用目的外の車の利用について、告知義務違反という厳しい面もありますが、「反対に使用回数が月平均14回以下なら日常レジャー使用で大丈夫」など非常にあいまいな部分が見られます。

「月平均14回以下の使用なら良いと記載されているのに、なぜ二度使用目的外の利用で補償されないの?」と感じる人もいるでしょう。

しかし、保険会社の立場とすると正確な告知をして通勤使用の保険料を支払う人と、保険料を安くするために虚偽で日常レジャー使用と告知する人の不公平を出してはいけません。

そうは言っても自分がどちらの使用目的を利用すべきか迷う原因にもなります。

無駄のない使用目的の決定方法

そこで使用目的の選択に迷った時にどちらにした方が良いか、一つの指標としてフローチャートを用意しました。

私の経験上、代理店型と通販型には保険支払いについて明確な優劣があります。代理店型は保険料が高いですが、非常に融通が効きます。そのためフローチャートでも「平均月15日以上の通勤通学使用しない人」で代理店型を選択する人は日常・レジャー使用にしました。

通販型は保険料が安い分、保険金支払いは非常に厳格です。そのため月平均10日程度でも、日常レジャー使用の人と同じぐらいの走行距離(10,000キロ以下)を申告する人は「通勤・通学使用」をお勧めします。

「日常・レジャー使用」にしてしまうと使用目的外の事故で補償されない可能性があるからです。通販型の「通勤・通学使用」にしても、代理店型の「日常・レジャー使用」よりも保険料は安いかもしれません。

一括見積などで「日常・レジャー」と「通勤・通学使用」で通販型と代理店型の両方から見積もりを取って比較してみてください。見積もりの結果、通販型の通勤使用が代理店型の日常レジャー使用より安い結果が出るかもしれません。保険料で保険会社を選定する場合には利用してください。

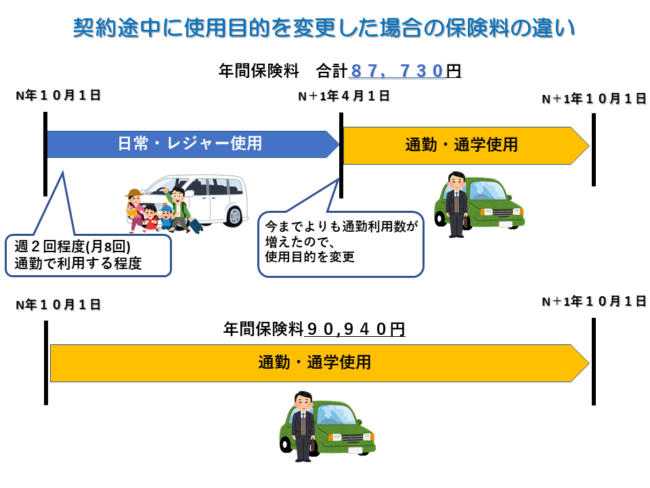

使用目的を契約途中で変える

通勤使用の頻度が日常レジャー使用の範囲に入るため、どちらにすべきか迷った場合には契約途中で使用目的を変えることも保険料を抑える一つの方法です。契約途中で使用目的を変更した場合、月単位で保険料が変動します。

例えば契約当初は週に1回程度の通勤使用と想定した人が、使用目的を日常レジャー使用にしたとします。しかし、月を重ねるたびに通勤使用の頻度が多くなりました。週に3回程度利用することになった時点で使用目的を変更するのです。

そうすればその月から残りの契約日までの保険料が通勤使用の保険料になります。この場合、契約当初から通勤使用にした人と比べると年間保険料を抑えることが出来ます。

このように契約の開始時点で通勤使用の頻度が少ない場合、日常レジャー使用で契約をします。そして契約途中から通勤使用の頻度が多くなった場合、使用目的を変更します。こうすることで契約開始から通勤使用で契約するよりも保険料が年間で3,000円近く安くなります。

このように契約の開始時点で通勤使用の頻度が少ない場合、日常レジャー使用で契約をします。そして契約途中から通勤使用の頻度が多くなった場合、使用目的を変更します。こうすることで契約開始から通勤使用で契約するよりも保険料が年間で3,000円近く安くなります。

この方法を利用すると補償されるか否かの心配する必要もなくなり、保険料も抑えられます。

契約するときに使用頻度が月15回前後のあいまいな場合には、このように契約途中の使用目的の変更も検討してください。

まとめ

車を買ったばかりでこれから通勤・通学でどのぐらい利用するのか解らない人は、使用目的を決めるのは難しいです。先ほどのフローチャートを見ながら使用目的を決めるのも解決の一つです。とりあえず使用目的を日常レジャーにしておいて、契約途中で通勤通学使用に変更するのも一つの方法です。

しかし、どちらの方法でも不安が残る場合には使用目的を「通勤・通学」使用にする事をおすすめします。日常レジャー使用で契約しておきながら通勤で使う場合、「保険が効かなかったらどうしよう」と心配しながら運転するのは良くありません。

保険料を安く抑えることも大事ですが、補償内容や使用目的などの契約条件で嘘をついてまで保険料を安くしても意味がありません。結果嘘がばれてしまった時、保険会社は一切お金を支払ってくれないからです。

もしそれでも保険料を安くしたいと思うのであれば、使用目的などの条件をしっかりと申告する中でどの保険会社が一番安いかを選べばいいのです。

一括見積もりサイトで使用目的を「通勤・通学使用」に選択をして一番安い保険会社を検討する。これを行えば運転するときに「保険が効かなかったらどうしよう」と心配することもなくなります。

使用目的を正しく理解してそれに対応した条件で保険に加入することが一番大事です。